- Документы, необходимые для налогового вычета за лечение

- Список документов для налогового вычета за лечение детей и супругов

- Как правильно оформить налоговый вычет на лечение?

- Правильное заполнение формы и стоимость лечения

- Размер возмещения и условия предоставления

- Частые ошибки при подаче документов на получение налогового вычета за лечение

- Неправильно заполненная заявка

- Отсутствие подтверждающих документов

- Неверный размер вычета

- Не своевременное подача заявки

- Несоответствие медицинской помощи стандартам

Каждый год сроки подачи налоговой декларации становятся все ближе, и это означает, что многие налогоплательщики задумываются о возможности получить вычет налога за медицинские расходы. Если вы или ваши близкие получали лечение в прошлом году, то вы можете получить некоторую часть налога обратно. Однако, чтобы получить вычет, необходимо правильно оформить необходимые документы и предоставить их налоговой службе.

Документы для налогового вычета за лечение включают в себя большой список, особенно если речь идет о супругах и детях. Конечно, это может показаться сложным, но если вы заранее подготовитесь и будуте следовать правилам, то вы сможете получить вычет, который может оказаться весьма существенным для вашего бюджета.

Однако, предъявление всей необходимой документации не гарантирует автоматическое возмещение. Размер налогового вычета за лечение зависит от многих факторов, и часто возникают ошибки, которые не позволяют получить полный вычет. В данной статье мы расскажем, какие документы необходимо предоставить для получения налогового вычета за лечение, как оформить их правильно, а также какие частые ошибки допускают налогоплательщики при подаче заявлений на возврат налога за медицинские расходы.

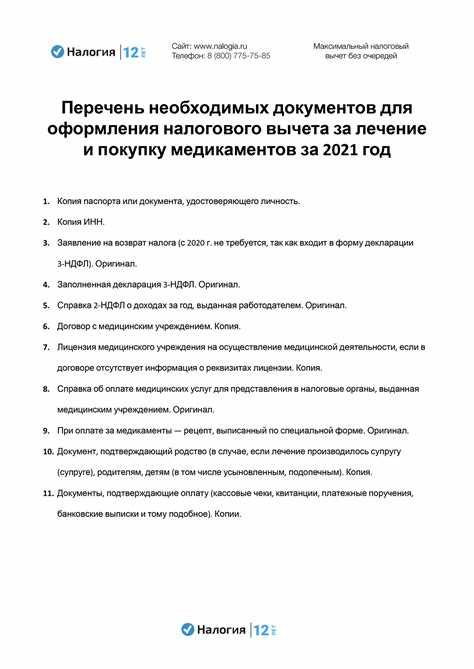

Документы, необходимые для налогового вычета за лечение

Для оформления налогового вычета на лечение, необходимо подготовить определенный список документов.

- На первом месте – документ, подтверждающий факт обращения за медицинской помощью. Это может быть выписка из медицинской карты, стационарного листа, справка о болезни.

- Важно иметь договор на оказание медицинских услуг или квитанцию об оплате лечения. Если оплата производилась наличными, лучше хранить чек или кассовый чек.

- Необходимые документы – копия паспорта, снилса и страхового полиса. Обычно этого достаточно для подтверждения права на получение вычета.

- В некоторых случаях могут потребоваться другие документы, например, заключения экспертизы или справки других специалистов.

Важно понимать, что налоговый вычет не может превышать определенный размер и нужно быть внимательным при его оформлении, чтобы избежать частых ошибок.

| Кто может получить вычет | Размер вычета |

|---|---|

| Работающие | 13% от суммы расходов на лечение |

| Неработающие, пенсионеры | по фактически уплаченным налогам |

Используя эту информацию и правильно оформив документы, можно получить налоговый вычет за лечение и значительно снизить расходы на медицинское обслуживание.

Список документов для налогового вычета за лечение детей и супругов

В случае если вы хотите получить налоговый вычет на лечение ребенка или супруга, вам понадобятся определенные документы. Ниже приведен список документов, которые необходимо собрать:

- Медицинская справка о проведенном лечении на имя ребенка или супруга;

- Счет от медицинского учреждения;

- Квитанции об оплате за проведенное лечение;

- Документы, подтверждающие Ваше родство с ребенком или брачный статус супруга.

Важно отметить, что все документы должны быть оригинальными или заверены копии. Если лечение проходило за границей, то необходимо предоставить перевод на русский язык всех документов. Также стоит обратить внимание на то, что вычет можно получить только за лечение, проведенное за текущий налоговый год.

Надеемся, что наш список документов поможет Вам быстро и правильно оформить налоговый вычет на лечение ребенка или супруга.

Как правильно оформить налоговый вычет на лечение?

Налоговый вычет на лечение — это возможность воспользоваться налоговыми льготами и вернуть себе часть денег, потраченных на лечение. Для того, чтобы воспользоваться этой возможностью, необходимо правильно оформить запрос на налоговый вычет.

Самый важный момент при оформлении налогового вычета на лечение — это правильно подобрать документы и рассчитать стоимость медицинских услуг. Обратите внимание на то, что правильно оформленный налоговый вычет на лечение может значительно снизить ваши расходы на лечение и оплату медицинских услуг.

- Подберите необходимые документы: при подаче запроса на налоговый вычет на лечение необходимо предоставить следующие документы: документ об оплате медицинских услуг, договор на оказание медицинских услуг, реквизиты банковского счета.

- Определите стоимость медицинских услуг: расчет стоимости медицинских услуг рассчитывается в соответствии с действующим законодательством. Необходимо учитывать стоимость медицинских услуг, предоставленных в счет налогового периода.

- Соберите и оформите документы: после того, как вы подобрали все необходимые документы и определили стоимость медицинских услуг, необходимо оформить запрос на налоговый вычет на лечение. В вашем запросе должна быть точно указана стоимость медицинских услуг.

Не стоит забывать о том, что неправильно оформленный запрос на налоговый вычет на лечение может привести к отказу в возмещении. Поэтому, собирайте все необходимые документы и рассчитывайте стоимость медицинских услуг с особой внимательностью.

Правильное заполнение формы и стоимость лечения

Важным моментом при получении налогового вычета за лечение является правильное заполнение формы. Необходимо указать не только фактические затраты на лечение, но и сумму, которую компенсировала страховая компания или работодатель. Также важно указать на кого было оказано лечение – на ребенка или супруга.

Определение стоимости лечения также играет ключевую роль при расчете размера возмещения. В данном случае, стоимость учитывается на основе официального счета от медицинского учреждения. Более того, не все процедуры и лекарства подлежат возмещению.

При оформлении налогового вычета за лечение важно учитывать все требования и условия, указанные на форме. Также обращайте внимание на возможные ошибки при заполнении, которые могут привести к отказу в получении вычета.

Размер возмещения и условия предоставления

Вычет на лечение могут получить налогоплательщики, чьи расходы на медицинские услуги превышают 3% от годовой суммы дохода. Максимальный размер возмещения составляет 120 тысяч рублей в год. Воспользоваться вычетом можно на себя, своих детей и супругов, если они не работают или их доход ниже прожиточного минимума в вашем регионе.

Для получения вычета необходимо предоставить налоговой службе документы, подтверждающие расходы на медицинские услуги. В список документов входят: медицинские справки, счета и квитанции на оплату услуг, договоры с медицинскими учреждениями и прочие документы, свидетельствующие о расходах на лечение.

Часто допускаются ошибки при заполнении декларации на получение вычета на лечение. Одна из них – предоставление неподходящих документов. Важно убедиться, что все документы соответствуют требованиям налоговой службы и имеют необходимые подписи и печати. Кроме того, необходимо указать все расходы на медицину за год, которые могут быть возмещены в рамках вычета.

- Важно помнить:

- Вычет на лечение доступен только на расходы, не покрытые страховкой;

- Переплата налога, если она произошла, будет возвращена не полностью, а в размере, превышающем расходы на лечение на 3%;

- Документы, подтверждающие расходы на лечение, должны быть храниться 3 года;

Частые ошибки при подаче документов на получение налогового вычета за лечение

Неправильно заполненная заявка

Одна из наиболее распространенных ошибок – неправильно заполненная заявка. Некоторые заявители указывают неверные данные о себе или об обслуживающей их медицинской организации. В результате такой заявки может быть отказано в рассмотрении.

Отсутствие подтверждающих документов

Для получения налогового вычета за лечение необходимо предоставить специальные документы – оригиналы медицинских счетов и квитанций. Если вы не предоставите такие документы, то ваша заявка будет отклонена.

Неверный размер вычета

Размер налогового вычета за лечение зависит от многих факторов, включая стоимость лечения, возраст пациента и другие условия. Многие заявители не учитывают эти факторы при заполнении заявки и указывают неверный размер вычета. В результате заявка может быть отклонена или размер вычета будет неверным.

Не своевременное подача заявки

Для получения налогового вычета за лечение необходимо подать заявку в законодательно установленный срок. Если заявка будет подана после истечения срока, то рассмотрение заявки будет отклонено.

Несоответствие медицинской помощи стандартам

Для получения налогового вычета за лечение необходимо оказываться медицинскую помощь в соответствии со стандартами, установленными законодательством. Если медицинская помощь не будет соответствовать стандартам, то рассмотрение заявки может быть отклонено.