- Как правильно распределить налоговый вычет между супругами и вернуть проценты по ипотеке

- Расчет налогового вычета

- Условия возможности распределения налогового вычета между супругами

- Распределение налогового вычета между супругами

- Возвращение процентов по ипотеке

- Условия возможности возврата процентов

- Как вернуть проценты по ипотеке

- Сроки и порядок получения возврата процентов

Основной вопрос, стоящий перед супружеской парой, владеющей недвижимостью и взявшей на себя ипотечный кредит, — как правильно распределить налоговый вычет между супругами и вернуть проценты по ипотеке. Необходимо разобраться в этой теме, чтобы не упустить возможность вернуть до 390 тысяч рублей на ипотеку.

Если документы ипотечного кредита оформлены на обоих супругов, то вычет налога на доходы физических лиц может быть распределен между ними поровну — на каждого из них в размере 13%, а оставшиеся 74% можно перевести на погашение основного долга.

Как правильно распределить налоговый вычет и вернуть проценты по ипотеке между супругами? Лучше обратиться за консультацией к специалистам в области налогообложения, которые помогут подобрать наиболее выгодный вариант распределения налогового вычета, учитывая ситуацию и доход обоих супругов.

Как правильно распределить налоговый вычет между супругами и вернуть проценты по ипотеке

Налоговый вычет – это сумма, которую можно вычесть из налоговой базы и, соответственно, уменьшить сумму налоговых платежей. Но как распределять этот вычет между супругами, если у них есть совместный кредит на ипотеку?

Основной вопрос – зачем вообще нужно распределять налоговый вычет между супругами? Если совместный кредит на ипотеку оформлен на двоих, тогда и вычет должен распределяться между ними в зависимости от доли, в которой каждый из супругов участвует в ипотеке.

Для распределения налогового вычета между супругами нужно собрать все необходимые документы – это документы, подтверждающие размер вычета и размер кредита, а также договор об участии в долевом строительстве, если квартира приобретена именно таким способом.

Вернуть проценты по ипотеке можно, если у вас есть возможность использовать налоговый вычет. Для этого нужно обратиться в налоговую инспекцию и подать декларацию, указав размер вычета, а также в какой доле этот вычет будет использоваться.

Распределение налогового вычета между супругами должно быть справедливым и зависеть от доли участия каждого в ипотеке. Только так вы избежите конфликтов и несправедливости в будущем.

Расчет налогового вычета

Как известно, налоговый вычет – это сумма, которая вычитается из налога на доходы физических лиц. Это может быть вычет на детей, на обучение, на лечение, на ипотеку и т.д. В данном случае речь пойдет об ипотечном вычете.

Зачем нужно распределять налоговый вычет между супругами? Дело в том, что размер вычета составляет не более 13% от годовой суммы выплат по ипотеке. Если супруги являются соискателями ипотеки, то они могут совместно использовать этот вычет на общую сумму выплат. Кроме того, налоговый вычет может быть распределен между супругами в соответствии с договором о брачном имуществе или же на основании соглашения между ними.

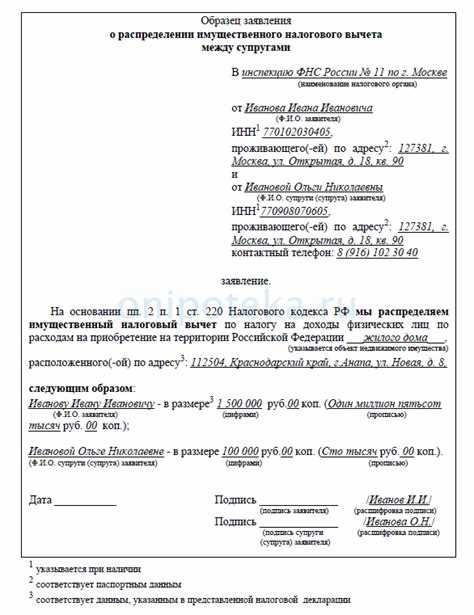

Как распределять налоговый вычет между супругами? Для этого нужно обратиться в банк, где оформлена ипотека, предоставить необходимые документы и написать заявление о распределении налогового вычета между супругами. В заявлении указывается, какой процент вычета будет принадлежать каждому из супругов.

В итоге, правильно распределенный налоговый вычет поможет сэкономить на налогах и рассчитаться с государством за прошедший год. Кроме того, при полном использовании налогового вычета на ипотеку государство может вернуть часть уплаченного ранее налога.

Условия возможности распределения налогового вычета между супругами

Для того чтобы распределить налоговый вычет между супругами, необходимо выполнение определенных условий. Во-первых, наличие официального брака. Разделение вычета возможно только для супругов, зарегистрированных в органе ЗАГС.

Во-вторых, основной налоговый вычет должен быть списан полностью одним из супругов. Если вычет распределяется между супругами равномерно, то свыше 260 тысяч рублей потеряются.

Как распределять вычет? Супруги могут сами решить, какие доли будет получать каждый. Если договоренности нет, то доля распределяется поровну между обоими супругами.

Также нужно знать, что возврат денег, полученных в виде налогового вычета, только одному из супругов, может привести к нарушению семейного законодательства. Поэтому важно учитывать, что документы на получение налогового вычета на имя того супруга, который будет получать деньги.

Распределение налогового вычета между супругами

Как правильно распределить налоговый вычет между супругами? Это вопрос, который может возникнуть у многих людей. Нужно понимать, что налоговый вычет — это основной инструмент для снижения налога на доходы физических лиц. Он может быть использован для снижения налога по ипотечным кредитам, оплате образования и многим другим целям.

Зачем распределять вычет между супругами? Во-первых, это позволяет получить больше налоговых льгот для обоих супругов. Во-вторых, это уменьшает налоговую нагрузку на каждого члена семьи.

Для распределения вычета между супругами необходимо собрать следующие документы: Заявление на получение налогового вычета, копии паспортов, копии свидетельств о браке и свидетельств о рождении детей (если они есть).

Распределять налоговый вычет можно по своему усмотрению. Но чаще всего он распределяется поровну между супругами. Важно помнить, что распределение может быть произведено только в случае, если супруги являются налоговыми резидентами.

Также стоит знать, что если налоговый вычет был использован только одним из супругов, то оставшийся вычет может быть перераспределен в пользу второго супруга. А если вычет использовали оба супруга, то на следующий год их декларации надо будет оформлять отдельно, без перераспределения.

Возвращение процентов по ипотеке

Как правильно распределять налоговый вычет между супругами и вернуть проценты по ипотеке?

Распределение налогового вычета между супругами может быть произведено в равных долях или с учетом их доходов. Однако, независимо от способа распределения, возврат процентов по ипотеке будет произведен на основании документов, предоставленных одним из супругов.

При подаче декларации налога на доходы физических лиц, налоговый вычет можно распределить между супругами. Для этого необходимо указать соответствующие суммы в одной декларации.

Однако, для возврата процентов по ипотеке, необходимо обращаться в банк, где была оформлена ипотека, и предоставлять документы, подтверждающие оплату процентов. В таком случае, документы должен предоставлять тот супруг, который является заемщиком.

Таким образом, распределять налоговый вычет между супругами можно по различным критериям. Однако, возврат процентов по ипотеке будет произведен на основе оригинальных документов, предоставленных одним из супругов.

Условия возможности возврата процентов

Для того чтобы вернуть проценты по ипотеке через налоговый вычет, необходимо выполнить ряд условий. Во-первых, вычет может быть осуществлен только на основной налог, который был заплачен в течение года. То есть, если были переплаты, они не будут учитываться при расчете вычета.

Во-вторых, налоговый вычет можно распределять между супругами в зависимости от их желания и финансовых возможностей. Для этого необходимо заполнить соответствующие документы и подать их в налоговую инспекцию.

Но зачем распределять вычет между супругами? Один из основных вариантов – это снижение ежемесячных выплат по ипотеке. Если один из супругов планирует взять отпуск или уйти в декретный отпуск, то с помощью вычета можно уменьшить ежемесячные платежи и сократить финансовую нагрузку семьи.

Если же супруги планируют покупку крупной покупки или другие большие расходы, то вычет можно распределить таким образом, чтобы каждый получил необходимую сумму для своих нужд.

Как вернуть проценты по ипотеке

Если вы брали ипотеку, то вы знаете, что проценты по кредиту занимают большую часть ежемесячного платежа. Но многие люди не знают, что можно вернуть часть этих процентов в виде налогового вычета. Однако, как распределять налоговый вычет между супругами?

Для начала нужно понимать, что основной заемщик и соучастник по ипотеке могут получить вычет налога на доходы физических лиц по процентам, уплаченным по кредиту. Чтобы получить этот вычет, нужно предоставить в налоговую инспекцию соответствующие документы.

Зачем нужно распределять налоговый вычет между супругами? Дело в том, что супруги могут подать декларации налоговой отчетности как вдвоем, так и отдельно. В этом случае, если один из супругов заработал меньше и не может использовать полный размер вычета, то остаток вычета можно перенести на супруга, заработавшего больше.

Для того чтобы правильно распределять налоговый вычет между супругами, нужно знать, какой процент процентов можно вернуть. Размер вычета составляет 13% от суммы, уплаченной по основному долгу и процентам за год. Если оба супруга являются заемщиками и участниками ипотеки, то вычисления для каждого осуществляются отдельно.

Возврат процентов по ипотеке – это довольно сложная процедура, которой лучше доверять специалистам. Но чтобы не платить слишком много за услуги юристов или бухгалтеров, можно постараться самостоятельно заполнить декларацию на получение налогового вычета по ипотеке и предоставить ее в налоговую инспекцию.

Сроки и порядок получения возврата процентов

После того, как налоговый вычет на основной долг и проценты по ипотеке будет распределен между супругами, нужно подготовить и подать документы на возврат процентов.

Как правило, процедура получения возврата денег занимает от одного до трех месяцев. В этот период налоговая служба проверит правильность распределения налогового вычета между супругами.

Для получения возврата процентов необходимо подготовить следующие документы: копии договора купли-продажи жилья, договора ипотеки, документы, подтверждающие доходы и расходы по ипотеке.

Зачем нужно предоставлять информацию о доходах и расходах? На основании этих документов налоговая служба сможет определить размер возврата и проверить соответствие предоставленной информации действительности.

После проверки налоговая служба вернет деньги на указанный в заявлении банковский счет супругов.