- Шаг 1. Подготовка к заполнению формы

- Шаг 2. Заполнение основной информации

- Шаг 3. Заполнение информации об уменьшении налога

- Шаг 4. Проверка заполненной формы

- Шаг 5. Подписание и отправка формы

- Рекомендации по заполнению формы уведомления об уменьшении налога

- 1. Правильность сведений

- 2. О формах взносов и лицензиях

- 3. О дате подачи уведомления

- 4. О страховых и других расходах

Один из важных аспектов налогообложения – это исчисление налоговых обязательств. Существует множество способов уменьшения налогов, которые доступны физическим и юридическим лицам. Один из таких способов – получение льгот по уменьшению налога. Если вы владеете патентами или имеете право на льготные страховые взносы, то вам может потребоваться заполнить форму уведомления об уменьшении налога.

Это важный этап в вашем налоговом планировании, так как перед подачей формы необходимо распределить свои налоговые обязательства в соответствии с установленными сроками. Более того, форма должна быть заполнена правильно и соблюдении всех требования, чтобы избежать проблем со стороны налоговой службы.

В этой статье мы рассмотрим пошаговую инструкцию о том, как правильно заполнить форму уведомления об уменьшении налога. Мы предоставим вам полезные сведения, которые помогут избежать ошибок и сократить время, которое вы потратите на эту задачу.

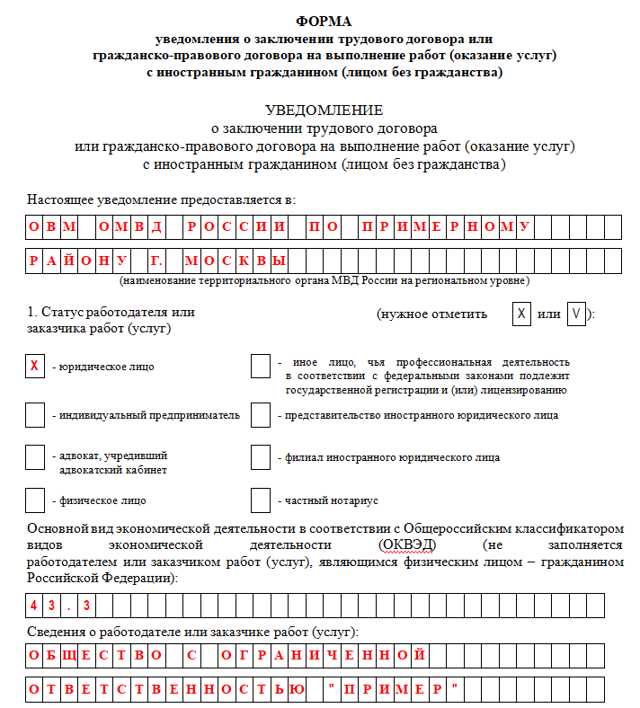

Шаг 1. Подготовка к заполнению формы

Перед заполнением формы уведомления об уменьшении налога необходимо подготовить несколько документов и сведений.

- Бухгалтерская отчетность за последний год.

- Подача налоговой декларации за последний год.

- Сведения о патентах или товарных знаках, если они используются в бизнесе.

- Страховые взносы.

Также необходимо убедиться, что уменьшение налога соответствует законодательству и квалифицированному мнению специалиста, который может дать правильную оценку ситуации.

Подготовив необходимые документы и проконсультировавшись со специалистом, можно приступать к заполнению формы уведомления об уменьшении налога.

| Важно! | Неправильное заполнение формы или неполнота предоставленной информации может привести к увеличению налоговой нагрузки на ваш бизнес. |

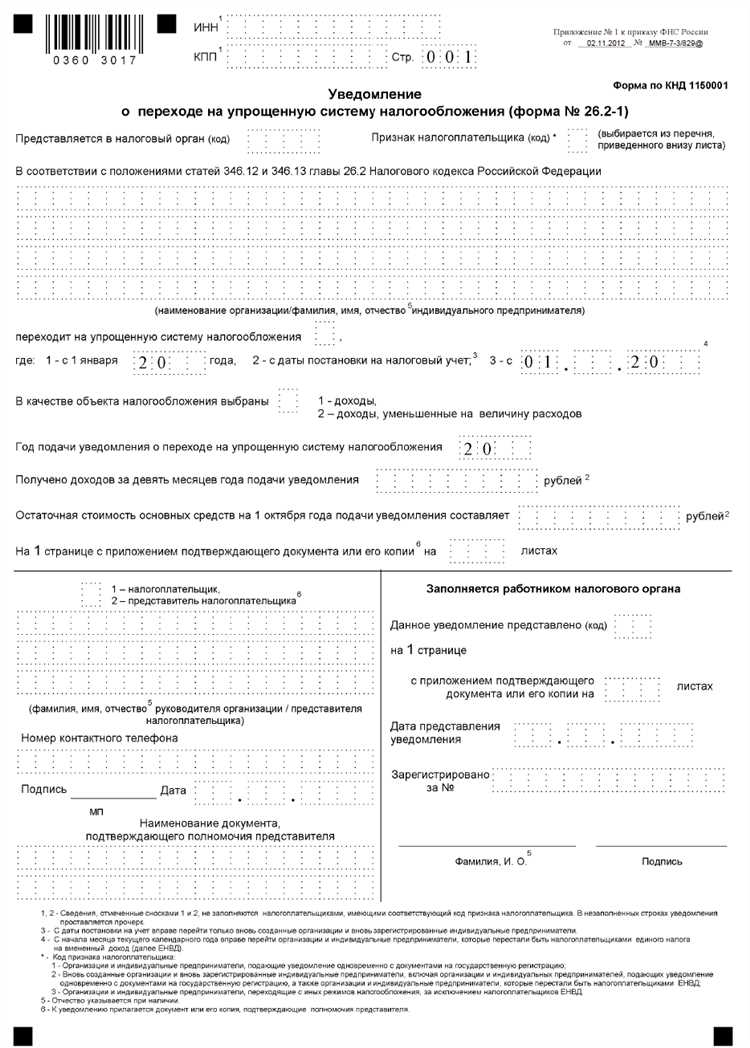

Шаг 2. Заполнение основной информации

Перед подачей уведомления об уменьшении налога необходимо внимательно проверить все сведения, которые необходимо внести.

Первым делом необходимо указать данные об организации: наименование, ИНН, ОГРН, адрес места нахождения. В поле «код налогового органа» следует указать номер налоговой инспекции, в которой зарегистрирована организация.

Далее необходимо заполнить сведения о взносах в социальные фонды: размеры взносов по каждому виду социального страхования за прошедший период, сумма задолженности по каждому виду страхования и размер пени за просрочку платежей.

В пункте «а» указываются сведения об уменьшении налога в связи с использованием научно-технических достижений или использованием результатов интеллектууальной деятельности, в том числе патентов.

В пункте «б» следует указать данные об уменьшении налога в связи с инвестициями, в том числе о капитальных вложениях и иных видах вклада в основной капитал.

Далее необходимо заполнить лист согласования, в который должны быть внесены сведения о документах, прилагаемых к уведомлению, а также о ответственных лицах, подписывающих документы.

Важно отметить, что срок подачи уведомления об уменьшении налога не должен превышать установленный налоговым законодательством.

Шаг 3. Заполнение информации об уменьшении налога

Для уменьшения налога необходимо заполнить следующую информацию:

- банковские реквизиты;

- сведения о размере налоговых взносов за период с начала года до даты подачи уведомления;

- сведения о размере налоговых вычетов и сумме уплаченных страховых взносов для получения пенсий в фонды ПФР и ФСС;

- сведения о размере полученных доходов по патентам за предыдущий год;

- сведения о количестве листов бухгалтерской отчетности и копий налоговых деклараций, приложенных к уведомлению.

Важно предоставить полную и точную информацию, иначе уведомление может быть отклонено.

Срок подачи уведомления об уменьшении налога — до 31 марта текущего года. Если уведомление подается после этой даты, уменьшение налога применяется только со следующего квартала.

Шаг 4. Проверка заполненной формы

После того, как вы заполнили все необходимые поля в форме уведомления об уменьшении налога, необходимо осуществить контроль правильности введенной информации.

Сначала обратите внимание на раздел «О налогоплательщике». Убедитесь, что все указанные сведения о вашей организации (наименование, ОГРН, ИНН) указаны корректно и без ошибок.

Далее, проверьте раздел «Окончание срока действия патента». Убедитесь, что указали правильную дату окончания срока действия патента.

Не забудьте также проверить правильность заполнения «Таблицы 1» и «Таблицы 2». В таблице 1 указывается сумма начисленного налога, а в таблице 2 — сумма уменьшения налога.

Перед отправкой уведомления об уменьшении налога убедитесь, что вы заплатили все необходимые взносы по налогам и сборам. Актуальные сведения об оплате налогов можно получить в разделе «О налоговых платежах и взносах».

Завершая проверку, не забудьте ознакомиться с правилами подачи и обработки уведомления, которые указаны на последнем листе формы.

Шаг 5. Подписание и отправка формы

После того как вы проверили лист уведомления об уменьшении налога на имущество, убедившись в правильности всех заполненных данных, необходимо подписать этот лист и отправить его в налоговую инспекцию.

При подачи уведомления об уменьшении налога вам могут потребоваться некоторые страховые и сведения о взносах за предыдущий налоговый период. Убедитесь, что вы собрали все необходимые документы, чтобы избежать задержек в рассмотрении вашей заявки.

Срок подачи уведомления об уменьшении налога на имущество установлен законодательством и может различаться в зависимости от региона. Обычно он составляет 30 дней с момента получения налогового уведомления. Важно не пропустить этот срок, чтобы не платить штрафы и не уплачивать дополнительные суммы налога.

Также следует учитывать, что при подаче уведомления об уменьшении налога на патентах и арендуемом имуществе правила могут отличаться, поэтому внимательно изучите все требования к подаче заявления в вашем конкретном случае.

Рекомендации по заполнению формы уведомления об уменьшении налога

1. Правильность сведений

Перед заполнением формы уведомления об уменьшении налога, убедитесь в правильности указанных в неё сведений. Ошибки и недостоверные данные могут стать причиной отказа в подаче заявления и иных последующих трудностей.

2. О формах взносов и лицензиях

При заполнении формы уведомления об уменьшении налога, не забудьте указать сведения о формах и размерах взносов, а также о наличии лицензий на осуществляемую деятельность. Это могут быть важные факторы для процедуры уменьшения налоговых обязательств, а также помогут избежать непредвиденных налоговых рисков.

3. О дате подачи уведомления

Для получения максимальной выгоды при уменьшении налога, необходимо также учитывать дату подачи уведомления. Важно, чтобы она соответствовала установленным срокам и требованиям, а также чтобы были предусмотрены все необходимые сроки подготовки и подачи соответствующей документации.

4. О страховых и других расходах

Не забывайте указывать все страховые и другие расходы, связанные с вашей деятельностью, при заполнении формы уведомления об уменьшении налога. Они также могут существенно повлиять на налоговые обязательства и размер уменьшения налога. При этом следите за точностью и правильным оформлением всех соответствующих документов и сведений.