- Раздел 1: Какие вычеты ребенка предусмотрены в законодательстве?

- Раздел 2: Когда можно применять коды вычетов на детей?

- Первый год жизни

- Детский сад и школа

- Старшеклассники и студенты

- Раздел 3: Как правильно оформить документы для получения вычета на ребенка?

- Шаг 1: Получите свидетельство о рождении ребенка

- Шаг 2: Соберите документы

- Шаг 3: Обратитесь в налоговую инспекцию

- Шаг 4: Заполните заявление

- Шаг 5: Подождите подтверждение

- Раздел 4: Как избежать ошибок при оформлении документов на вычеты на детей?

- 1. Неправильно заполненная декларация

- 2. Неверные справки

- 3. Недостаточность документации

- 4. Ошибки при заполнении банковских реквизитов

- 5. Отправка документов не по адресу

Каждый год многие родители подают декларации на налоговый вычет на детей, но далеко не все знают, как правильно оформить данную процедуру, чтобы получить максимальную отдачу. Использование кодов вычетов на детей может значительно снизить размер уплачиваемых налогов и ускорить получение возмещенных средств.

Коды вычетов на детей являются специальными цифрами, которые указываются в налоговой декларации и позволяют родителям и опекунам получать налоговые льготы на содержание и воспитание ребенка.

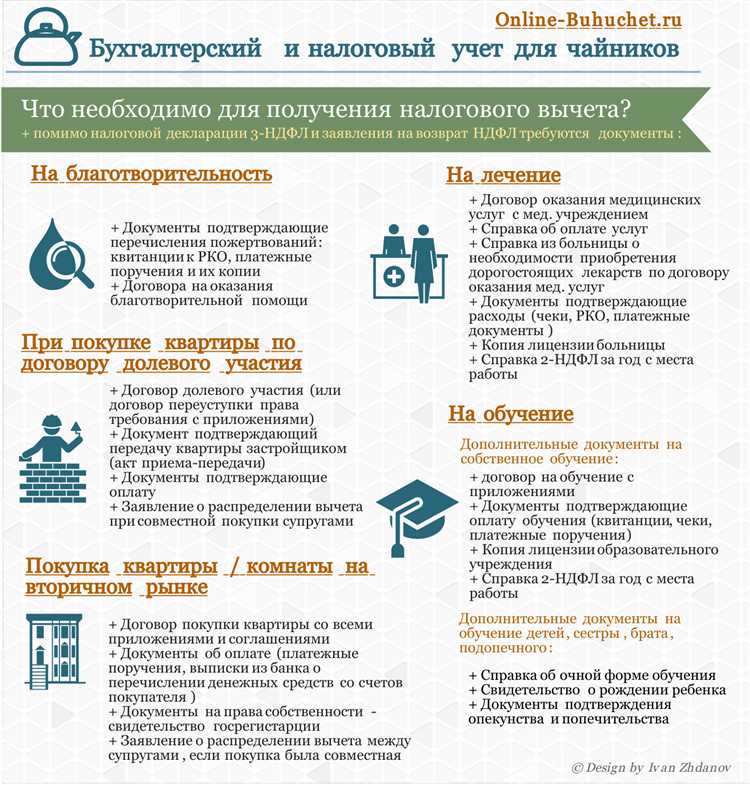

Однако, чтобы получить налоговые вычеты на детей, необходимо знать, какие документы нужно предоставить при подаче налоговой декларации, какие требования нужно выполнять, и какие налоговые ставки могут применяться к выплатам на содержание и воспитание ребенка.

В данной статье мы расскажем, как правильно использовать коды вычетов на детей, чтобы снизить налоговую ставку и получить налоговые льготы на воспитание и содержание ребенка.

Раздел 1: Какие вычеты ребенка предусмотрены в законодательстве?

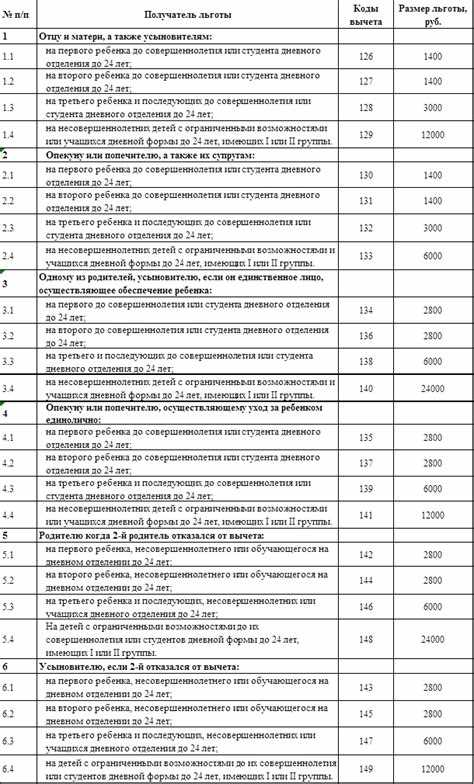

Законодательство предусматривает несколько видов вычетов на детей, которые могут быть использованы при подаче налоговой декларации. Одним из них является вычет на ребенка до 18 лет, который составляет определенную сумму на каждого ребенка. Он может быть предоставлен родителям, опекунам или попечителям. Кроме того, если ребенок обучается в учебном заведении, то также может быть предоставлен налоговый вычет на обучение.

Также, законодательство предусматривает вычеты на ребенка-инвалида, который совершает некоторые дополнительные расходы, связанные с лечением или уходом за ним. Для этого необходимо иметь соответствующее заключение медицинского учреждения. В дополнение к вычетам на ребенка, также существует возможность предоставить налоговый вычет на материальную помощь, которая может быть предоставлена бывшей или нынешней жене в случае выплат алиментов.

- Вычет на ребенка до 18 лет — предоставляется опекунам, попечителям или родителям, которые могут получить определенную сумму на каждого ребенка налоговым вычетом;

- Вычет на обучение — предоставляется на налоговый вычет, если ребенок обучается в учебном заведении;

- Вычет на ребенка-инвалида — предоставляется налоговый вычет для тех родителей, опекунов или попечителей, у которых есть ребенок-инвалид, и которые совершают некоторые дополнительные расходы на его лечение и уход за ним;

- Вычет на материальную помощь — может быть предоставлен, если выплачиваются алименты бывшей или нынешней жене.

Раздел 2: Когда можно применять коды вычетов на детей?

Первый год жизни

Коды вычетов на детей можно применять с самого рождения малыша. В течение первого года жизни, родители могут воспользоваться налоговыми вычетами на питание, лекарства, одежду и другие расходы, связанные с уходом за ребенком. Стоит отметить, что налоговый вычет на первый год жизни ребенка не зависит от доходов родителей и может быть использован каждым из них.

Детский сад и школа

Коды вычетов на детей можно применять и на более поздних этапах жизни ребенка. Если ребенок посещает детский сад или школу, то родители могут воспользоваться налоговыми вычетами на оплату образовательных услуг. Этот вычет также не зависит от доходов родителей и может быть использован каждым из них.

Старшеклассники и студенты

Для старшеклассников и студентов действуют свои коды вычетов на детей. В частности, если ребенок учится в техническом учебном заведении, родители могут воспользоваться налоговыми вычетами на оплату обучения. Также существует вычет на ремонт жилья для тех студентов, которые учатся в другом городе и нуждаются в жилье.

Стоит отметить, что коды вычетов на детей могут быть использованы только в том случае, если ребенок является вашим налоговым вычетом и проживает с вами. Также следует знать, что вычеты установлены ограничениями, которые нельзя превысить. Поэтому перед использованием кодов вычетов на детей необходимо ознакомиться с установленными законодательством ограничениями и правилами их применения.

Раздел 3: Как правильно оформить документы для получения вычета на ребенка?

Шаг 1: Получите свидетельство о рождении ребенка

Для получения вычета на ребенка необходимо иметь свидетельство о его рождении. Если у вас его нет, обратитесь в учреждение, где проходили роды, и запросите копию.

Шаг 2: Соберите документы

Для получения вычета на ребенка вы должны иметь следующие документы: свидетельство о рождении ребенка, паспорта родителей, ИНН родителей и, при необходимости, документы, подтверждающие право на льготы.

Шаг 3: Обратитесь в налоговую инспекцию

Для подачи заявления на получение вычета на ребенка необходимо обратиться в налоговую инспекцию по месту жительства. Заявление можно подать лично в налоговой инспекции или через портал государственных услуг.

Шаг 4: Заполните заявление

При заполнении заявления обратите внимание на правильность указания всех данных и подтверждения наличия ребенка и его подходящего возраста для получения вычета. В случае неправильного заполнения заявления или непредставления всех необходимых документов налоговый вычет на ребенка может быть отказан в выдаче.

Шаг 5: Подождите подтверждение

После подачи заявления и необходимых документов налоговая инспекция проведет проверку и, в случае положительного решения, выдаст подтверждение о выдаче налогового вычета на ребенка. Обычно это занимает до 30 дней.

Раздел 4: Как избежать ошибок при оформлении документов на вычеты на детей?

1. Неправильно заполненная декларация

Один из самых распространенных способов допустить ошибку — неправильно заполнить декларацию. Убедитесь, что вы указали всех своих детей, правильно рассчитали и внесли размер вашего дохода и налогового вычета.

2. Неверные справки

Если вы прилагаете различные справки к документам, убедитесь в их правильности. Неверные справки могут вызвать задержки в рассмотрении выплат, а также необходимость отправки заново всех документов.

3. Недостаточность документации

Проверьте, что у вас есть все необходимые документы. Недостаточность документации может привести к тому, что ваша декларация может быть возвращена дополнительно на проверку.

4. Ошибки при заполнении банковских реквизитов

Обязательно проверьте, что вы правильно указали код банка, номер лицевого счета и другие детали, когда заполняли банковские реквизиты. Неправильно указанные данные могут привести к тому, что деньги будут перечислены не на ваш счет.

5. Отправка документов не по адресу

Проверьте информацию о том, куда нужно отправлять декларацию на выплату налоговых вычетов на детей. Отправка документов не по адресу может привести к задержке выплат.

Избегая этих ошибок, вы сможете успешно оформить свои налоговые вычеты на детей и получить выплаты в размере, который вам положен.