Когда вы продаете квартиру, вы можете подвергнуться налогообложению. В этой статье мы рассмотрим, как налог считается и сколько он может составлять.

При продаже жилья на объекте, который вы наследовали, купили или получили в подарок, вам может потребоваться уплатить налог. В каких случаях понадобятся документы и какие именно представляет собой налоговая декларация? Как рассчитывается налог в случае с продажей жилья, которое вы получили в дар или унаследовали, и какие документы и какой минимальный размер налога потребуются при продаже?

Если вы продаете квартиру в совместной собственности супругов, то как рассчитывается налог и нужно ли подавать декларацию налоговой? Какие документы могут понадобиться при дду или переходе права собственности от родственников? В каких случаях вы можете уменьшить сумму налога или получить вычет при уплате налога с продажи квартиры?

Вы также узнаете процедуру прохождения подачи документов налоговой службе, сроки уплаты налога и какие последствия могут случиться, если вы не зaплaтить налог с продажи недвижимости. А также ответим на вопрос, является ли налог с продажи квартиры единственным налогом на недвижимость или существуют другие виды налогов на имущество и доходы, и какова их сумма и сроки уплаты.

Когда нужно заплатить налог с продажи квартиры?

Если вы решили продать свою квартиру, то необходимо знать, какова процедура для оплаты налога с продажи. Налог на имущественный вычет должен быть уплачен в течение 30 дней со дня продажи квартиры. Если вы не заплатите налог вовремя, то размер уплаты может быть увеличен.

Какие документы нужно подавать для уплаты налога? Для начала необходимо подать декларацию налога на прибыль. И на основании полученной декларации налоговая инспекция приступает к подсчету суммы налога. Нужно учесть, что если квартира была приобретена до 1 января 2015 года, то стоимость продажи может быть рассчитана исходя из единственного документа – договора купли-продажи.

Если квартира была куплена после 1 января 2015 года, то необходимы документы, которые подтверждают оплату по ней, такие как квитанции об оплате коммунальных услуг, налога на имущество, а также выполненные капитальные ремонты.

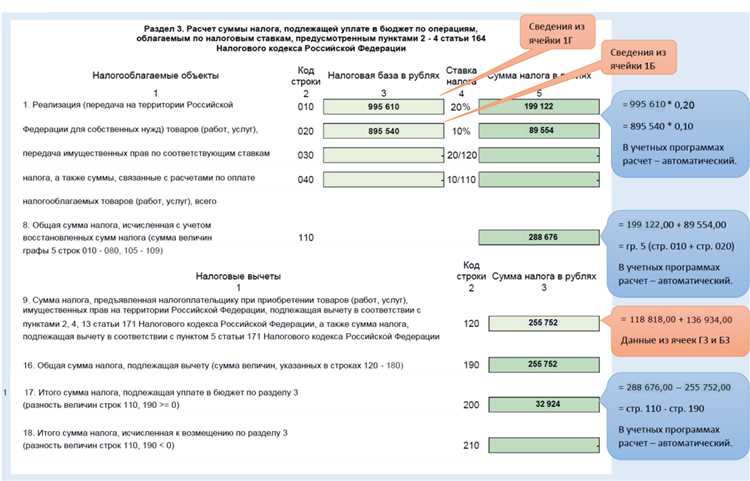

Как рассчитать налог на продажу квартиры? На основе полученной декларации налоговая инспекция рассчитывает сумму уплаты. На данный момент налог на продажу квартиры составляет 13% от стоимости продажи. Однако, есть возможности уменьшить эту сумму. Например, если квартира продается впервые после покупки или была продана в связи с наследством, то налог может быть уменьшен до 1000 рублей.

- Особенности налогообложения для совместной продажи квартиры. Если квартира продается супругами, то каждый из них обязан подавать декларацию на продажу квартиры. Однако, налоговая инспекция может посчитать налог исходя из совместной декларации, если таковая была подана.

- От чего зависит стоимость налога? Стоимость налога зависит от стоимости квартиры в момент ее продажи. Если стоимость квартиры выше стоимости ее покупки, то и налог будет выше. Если стоимость квартиры не изменилась или стала дешевле, то и налог станет меньше.

- Кадастровая стоимость и налог на продажу квартиры. Кадастровая стоимость не всегда является равной стоимости квартиры. Это значит, что сумма, за которую вы продадите квартиру, может отличаться от кадастровой стоимости. Однако, налог на продажу всегда рассчитывается на основе фактической стоимости продажи.

- Как выяснить, нужно ли платить налог на продажу квартиры для нерезидентов? Если квартира находится в России, но ее владелец является нерезидентом, то у него все равно может возникнуть обязанность заплатить налог на продажу. Для того, чтобы узнать, нужно ли им платить налог, необходимо обратиться в налоговую инспекцию или воспользоваться услугами юриста.

Основные правила налогообложения при продаже квартиры

Когда нужно платить налог при продаже квартиры?

Если вы продаете недвижимость, которая является единственным объектом владения, квартиру, которая у вас есть менее трех лет или квартиру, которую вы получили в наследство, то вам нужно будет платить налог с продажи.

Как рассчитать сумму налога?

Сумма налога с продажи квартиры будет зависеть от покупной стоимости объекта недвижимости, от срока владения квартиры, от единственного ли это объекта недвижимости, от того, получили вы квартиру в наследство или приобрели ее путем покупки.

Как снизить сумму выплат?

Существуют способы, которые помогут уменьшить сумму выплат в рамках налогообложения, такие как использование кадастровой стоимости объекта недвижимости вместо рыночной, уменьшение налоговой базы за счет участия в совместной собственности на квартиру, наличие детей и др. родственников, которые также владеют объектом недвижимости.

Как подать налоговую декларацию?

Налоговую декларацию можно подать самостоятельно или через Досудебное урегулирование диспутов (ДДУ). При этом потребуются документы, подтверждающие факт продажи квартиры и все оценки и расчеты налога с продажи квартиры, их можно посчитать, имея информацию о сроке владения недвижимостью кадастровой стоимости и других характеристиках процесса продажи.

Какие есть особенности налогообложения для нерезидентов?

Для тех, кто не является резидентом Российской Федерации, существуют свои правила налогообложения продажи квартиры. Для уменьшения налоговых выплат можно воспользоваться услугами ЖСК, которые могут помочь в рассчетах и снизить сумму налога при продаже объекта недвижимости.

Какие случаи освобождают от уплаты налога при продаже квартиры?

При продаже квартиры не всегда требуется уплата налога, в некоторых случаях налог можно избежать:

- Продажа жилья, купленного до 1 января 2015 года

Если квартира была приобретена до введения налога на имущество в 2015 году и владелец проживал в ней более трех лет, то уплата налога не требуется. - Продажа квартиры, унаследованной

Если квартира была унаследована и владелец проживал в ней более трех лет, то также не потребуется уплата налога. - Подаренная квартира

Если квартира была получена в подарок и владелец проживал в ней более трех лет, то налог также не требуется. - При продаже квартиры в рамках семьи

Если квартира продается между супругами, родственниками в прямой линии (родители, дети) или между собственниками в рамках общей долевой собственности, то налог не требуется. - Если при продаже квартиры сумма дохода не превышает порога

Если доход от продажи квартиры не превышает 5 миллионов рублей, то уплата налога не требуется. Однако, необходимо обязательно подавать декларацию по налогу на доходы физических лиц. - Долгосрочная аренда квартиры

Если квартира продается после длительной аренды (более 3 лет), то налог можно уменьшить на сумму, уплаченную за аренду за этот период.

Во всех остальных случаях необходимо платить налог с продажи квартиры. Чтобы посчитать размер налога, необходимо представить все документы, подтверждающие сделку (ДДУ, кадастровый паспорт, документ об имущественном вычете и т.д.) в налоговую инспекцию и рассчитать его в соответствии с действующим законодательством. Стоит учесть, что при продаже дополнительной недвижимости налог считается дополнительной суммой к налогу на доходы физических лиц.

Способы оплаты налога при продаже квартиры

При продаже квартиры необходимо уплатить налог на имущество. Какую сумму придется заплатить и когда нужно платить налог, зависит от различных факторов, таких как тип собственности, условия покупки и продажи, цена и др. Обычно налог составляет минимальный процент от кадастровой стоимости квартиры.

Какие есть способы снизить сумму налога? Если вы продаете квартиру, полученную по ДДУ, то налог может быть рассчитан не по всей сумме продажи, а только по разнице между ценой покупки и продажи. Также можно использовать возможности налогообложения подаренной недвижимости и уменьшить сумму налога. Если вы не знаете, чему равна кадастровая стоимость вашей недвижимости, то можно обратиться в ЖСК или кадастровую палату за ее определением.

Как быть в случае продажи квартиры нерезидентами? В этом случае налоговая сумма может быть больше, чем при продаже резидентами. Но можно воспользоваться возможным налоговым вычетом.

- Какие документы понадобятся при подаче декларации?

- Если вы продаете жилье не первый раз, есть ли какие-то особенности налогообложения?

- Как заплатить налог при продаже доли в квартире?

- Можно ли заплатить за представителя налог?

- Какое время действия отведено на заполнение налоговой декларации?

- Нужно ли платить налог с продажи жилья, если прошло более 3-х лет после покупки?

- Как рассчитать налог, если жилье куплено в браке?

Ответы на эти и другие вопросы можно получить в налоговой инспекции или консультантах по налогообложению.

Что нужно знать при продаже квартиры в кредит

Продажа квартиры в кредит может повлечь за собой налог на полученную при продаже сумму. Как рассчитать размер этого налога и сколько нужно заплатить?

Для начала нужно узнать, какова стоимость квартиры на момент продажи и какое количество долей в этой квартире принадлежит владельцу. Если квартира была куплена как совместная собственность, то налог нужно будет заплатить только за долю, принадлежащую продавцу.

Для расчета налога необходимо вычесть из суммы продажи минимальный размер налога на имущество, равный 1% от кадастровой стоимости квартиры. Если жилье было в собственности более трех лет, то налог можно снизить на сумму, равную инфляции за этот период.

В некоторых случаях можно уменьшить сумму налога. Если квартира была куплена ранее в рамках материнского капитала, то размер налога можно снизить на сумму, потраченную из материнского капитала на покупку этой квартиры. Также можно уменьшить размер налога, если квартира была приобретена за счет средств жилищного или детского капитала.

Для уплаты налога необходимо подать декларацию о полученных доходах (ДДУ) в налоговую инспекцию в течение 30 дней с момента продажи квартиры. Если продавец является единственным владельцем квартиры, то подача ДДУ не требуется.

Важно знать, какие документы потребуются для уплаты налогов при продаже квартиры. В связи с закончившимся сроком действия прежних правил налогообложения недвижимости, необходимы новые документы – информация о кадастровой стоимости и оценка недвижимости от оценочной организации. Также могут понадобиться документы, подтверждающие возникновение права на собственность квартиры и информацию о затратах на улучшение недвижимости (например, ремонт).

- В случаях, когда продажа недвижимости производится через жилищно-строительный кооператив (ЖСК), налог можно уплачивать дешевле – через ЖСК.

- Если недвижимость была приобретена наследством или дарением, то подать декларацию необходимо в течение 12 месяцев с момента получения имущества.

- Также важно учитывать сроки подачи налоговой декларации – после наступления 1 марта очередного года налоговая декларация не принимается.

В целом, процедура налогообложения при продаже квартиры в кредит представляет собой довольно сложный процесс, который потребует наличия определенных документов и знаний о налоговых расчетах.