Налоговый вычет — это возможность снизить размер налоговых платежей или вернуть уплаченный налог государству. Однако, часто возникают вопросы, какой документ необходим для получения такого вычета? Какие справки при этом нужны?

В случаях, когда вы работали на основе трудового договора, налоговый вычет может быть оформлен в виде 3-ндфл, который является главным документом, подтверждающим размер заработной платы и размер уплаченных налогов.

Однако, не всегда достаточно только 3-ндфл, часто возникают вопросы, какие еще документы могут помочь в оформлении налогового вычета. Задаваемые юристами в таких случаях вопросы — что это за документ и чем он может помочь в получении вычета?

Окончательный ответ на такое вопросы даёт компания «Юрпрофит» с использованием программы Амулекс. Она поможет вам выполнить все необходимые действия для корректного оформления налогового вычета онлайн.

В результате, можно уточнить, что оформление налогового вычета — это не такое простое дело, как кажется на первый взгляд. Однако, с помощью компании «Юрпрофит» и программы Амулекс, выполнение всех процедур будет понятным и простым.

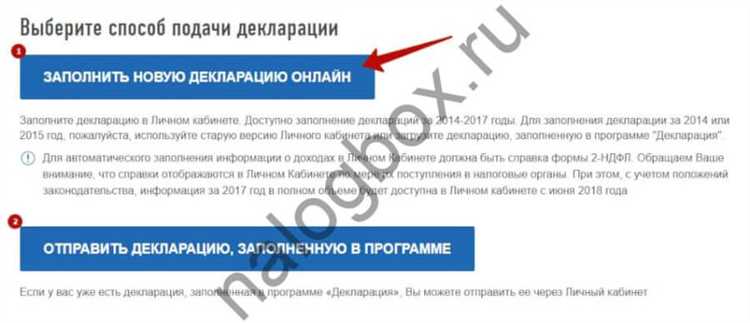

Оформление налогового вычета онлайн:

Каждый год многие граждане задаются вопросом, что такое налоговый вычет, чем он отличается от налоговой скидки, почему в некоторых случаях он необходим и что делать, если нет справок для его получения.

При подаче декларации на доходы физических лиц граждане могут получить налоговый вычет. Это уменьшение налоговой базы, на которую начисляется налог. Размер вычета может быть разным: на детей, на образование или на материнский капитал.

В некоторых случаях для получения налогового вычета необходимы справки. Например, для получения вычета на детей нужно иметь свидетельство о рождении ребенка. Для получения вычета на обучение — договор с учебным заведением. Но что делать, если у вас нет этих документов?

В таком случае вы можете получить налоговый вычет, подав 3-НДФЛ. Это документ, который показывает все доходы и удержания налогов за год. Он может быть предоставлен вместо справок при получении налогового вычета.

- Что такое налоговый вычет?

- В чем отличие налогового вычета от налоговой скидки?

- Почему в некоторых случаях необходима справка для получения налогового вычета?

- Что делать, если нет необходимых справок для получения налогового вычета?

- Что такое 3-НДФЛ и как он может помочь в получении налогового вычета?

Если у вас возникли вопросы по задаваемым налоговым формам или проблемы с получением налоговых вычетов, то вам может помочь компания «Юрпрофит». Наши профессиональные юристы ответят на все ваши вопросы и окажут профессиональную помощь в оформлении налоговых вычетов. Обращайтесь к нам!

Как получить налоговый вычет в «Юрпрофит»

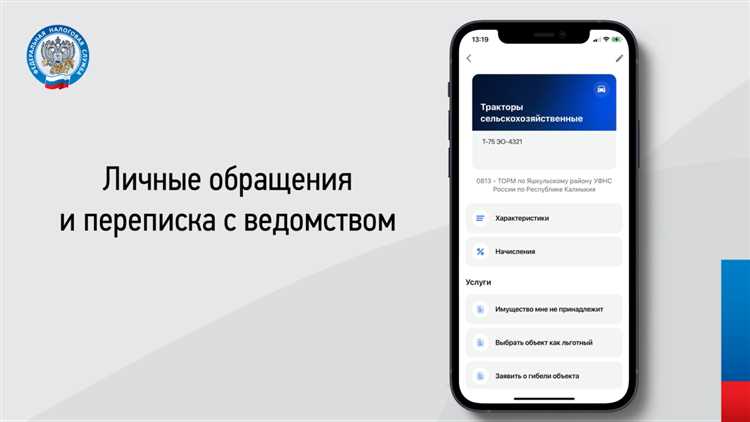

На сайте «Юрпрофит» можно произвести подачу декларации и оформить налоговый вычет онлайн. Для этого необходима регистрация на сайте и заполнение соответствующей формы.

Задаваемые вопросы о доходах, расходах и месте проживания помогают определить налоговый вычет, который может быть получен. Также необходимо указать информацию о работодателе или организации, где был получен доход.

В случаях, когда налоговый вычет необходим для оплаты услуг «Юрпрофит» (например, при покупке акций брокерской компании Amulex), можно воспользоваться услугами компании и оформить вычет в течение двух рабочих дней.

Почему нужен налоговый вычет? Он позволяет вернуть часть уплаченных налогов в год, сделав заявление в налоговую инспекцию. Общая сумма налогового вычета может достигать до 260 000 рублей в год.

Часто возникает вопрос, что может помочь при получении налогового вычета. Для этого необходимо иметь справки о расходах на лечение, обучение, получение второго образования или покупку жилья. В случае подачи заявления в формате 3-НДФЛ такие справки обязательны.

Амулекс предоставляет услуги по получению налоговых вычетов в разных случаях, таких как покупка акций и оплата услуг компании. Для этого необходимо оформить заявление и предоставить необходимые документы.

Условия для уплаты налога

При подаче налоговой декларации необходимо указать сумму дохода за год и списания. Если сумма списаний больше, чем доход, то налога не нужно платить. Если же сумма дохода превышает сумму списаний, то на налог необходимо уплатить.

Для получения налогового вычета в размере 13% от дохода необходимо предоставить справку 2-НДФЛ. Эта справка выдается работодателем и содержит информацию о доходах и удержанных налогах за год.

Часто задаваемые вопросы при подаче налоговой декларации: что такое налоговый вычет, в каких случаях он может быть получен, чем отличается справка 2-НДФЛ от справки 3-НДФЛ, почему необходима справка 2-НДФЛ для получения налогового вычета?

Для уплаты налога необходимо подать налоговую декларацию в при соответствии с заявленными в ней доходами. Для получения налогового вычета также необходимо подать налоговую декларацию, указав сумму дохода за год и сумму списаний.

- Для получения налогового вычета необходима справка 2-НДФЛ.

- Справка 3-НДФЛ не отличается от справки 2-НДФЛ и не требуется для получения налогового вычета.

- Амулекс поможет оформить налоговый вычет онлайн и ответить на вопросы по подаче налоговой декларации и получению налогового вычета.

Условия для возврата налога

Часто можно услышать вопросы о том, что такое налоговый вычет и как его получить. В таких случаях на помощь может прийти юрист. Он может помочь разобраться в условиях для получения вычета и подсказать, какие документы нужно предоставить и куда обратиться.

Один из самых задаваемых вопросов при получении налогового вычета – это что такое 3-НДФЛ и зачем его нужно предоставить. 3-НДФЛ – это декларация, которую необходимо заполнить и подать в налоговую службу. Она нужна для того, чтобы подтвердить право на возврат налога.

Что может стать препятствием для получения вычета? Недавно вступили в силу изменения в законодательстве, поэтому стоит обратить внимание на то, что есть определенный порядок подачи документов и такое условие, что двух и более вычетов в год можно получить только при подаче справок из медицинских организаций и других учреждений. Также следует знать, что в некоторых случаях необходимо иметь амулекс, чтобы получить вычет.

Что делать, если возникают сложности при подаче налоговой декларации? В таких случаях нужно обратиться к опытному юристу, который поможет разобраться в ситуации и даст ответ на самые часто задаваемые вопросы.

Вывод

Для получения налогового вычета необходимо заполнить специализированную декларацию и подать ее в налоговую службу. Также стоит учитывать, что есть условия, которые стоят препятствия для получения вычета, например, амулекс. В случае возникновения сложностей нужно обратиться к юристу, который поможет разобраться в ситуации и ответит на все вопросы.

Преимущества онлайн-оформления налогового вычета

Одним из самых часто задаваемых вопросов при подаче налоговой декларации является вопрос о возможности получения налогового вычета. Налоговый вычет – это снижение суммы налога, который должен быть уплачен в бюджет государства.

В большинстве случаев для получения налогового вычета необходима подача декларации по форме 3-НДФЛ. Часто задаваемый вопрос – что такое налоговый вычет? Налоговый вычет может помочь существенно снизить сумму налога при получении дохода от разных источников.

В подавляющем большинстве случаев можно оформить налоговый вычет онлайн. Это имеет ряд преимуществ перед обычным оформлением налогового вычета в налоговой инспекции.

- Вам не придется тратить свое время на походы в налоговую инспекцию

- Онлайн-оформление налогового вычета занимает гораздо меньше времени

- В случае возникновения вопросов, вы можете получить помощь юриста

- Вы будете точно знать, что не пропустили никакие документы, не допустили ошибок при заполнении

- Возможность получения налогового вычета в двух разных случаях: при уплате и возврате налога

Важно помнить, что онлайн-оформление налогового вычета необходимо проводить в соответствии со всеми правилами и требованиями. Обращаться за помощью к профессиональным юристам, таким как «Юрпрофит» может быть хорошим решением в случае, если есть вопросы или необходима помощь в проведении такой процедуры.