- Что такое Соглашение о распределении доходов?

- Преимущества Соглашения о распределении доходов

- Налоговые вычеты при покупке квартиры

- Как получить налоговый вычет при покупке квартиры?

- Размер налогового вычета при приобретении жилья

- Получение вычета по ипотеке: пошаговое руководство

- Шаг 1: Заполнение первой налоговой декларации

- Шаг 2: Сбор необходимых документов

- Шаг 3: Подача заявления в налоговую инспекцию

- Шаг 4: Получение вычета и распределение между супругами

- Важно знать!

- Как подготовить документы для получения налоговых вычетов

- Как оформить заявление на получение налоговых вычетов

- Сроки получения налоговых вычетов

- Как использовать налоговый вычет: советы экспертов

- Как правильно выбрать квартиру, учитывая налоговый вычет

- Документы и заявление на налоговый вычет

- Распределение денег между супругами

- Выбор квартиры

- Как наилучшим образом использовать налоговый вычет

- Ошибки при использовании налогового вычета

Для многих людей покупка жилья является основным желанием на протяжении многих лет. Но как получить налоговую выгоду при покупке квартиры? Это важный вопрос, на который супруги могут ответить только с помощью документов и заявлений, которые необходимо заполнить в налоговую инспекцию.

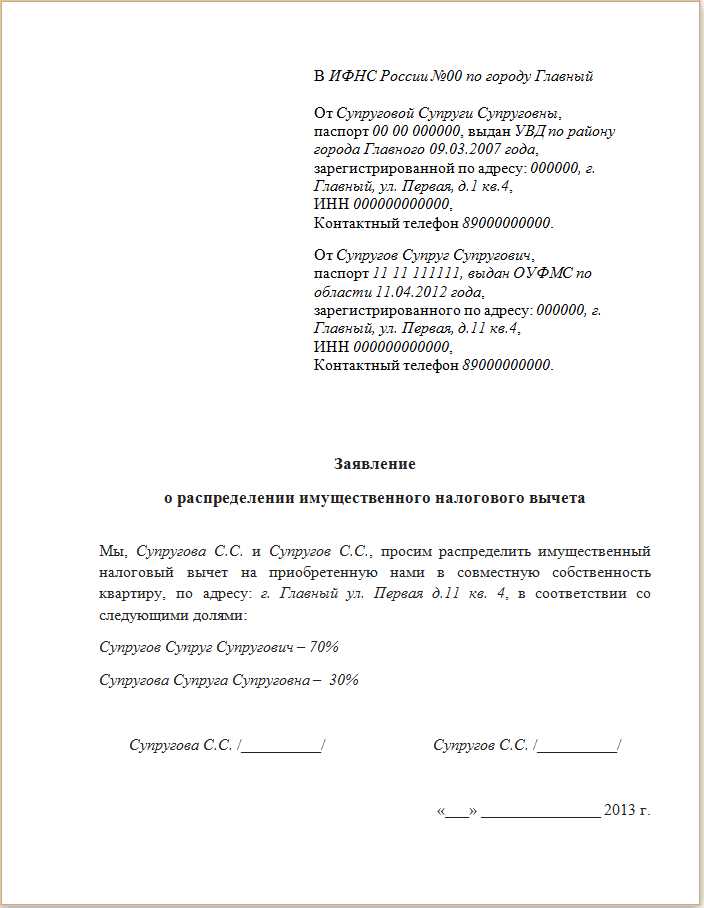

Процесс получения налогового вычета при распределении доходов на покупку квартиры довольно сложен. Супруги должны заполнить заявление о распределении вычета между супругами, указав при этом, какие деньги потребуются только для первой ипотеки, а какие для последующих выплат. Затем данное заявление, вместе с другими необходимыми документами — такими, как 3-НДФЛ, – будет отправлено в налоговую инспекцию.

Но что делать, если в процессе распределения вычета возникнут вопросы? Какие правила следует учитывать при получении налоговых вычетов? Нужно понимать, что при подаче заявления на получение налогового вычета на покупку квартиры оно может потребоваться не только в при транзакции, но и в последующие года. Кроме того, не стоит забывать, что проценты по ипотеке также необходимо правильно распределить между супругами.

В этом учебнике вы найдете все необходимые инструкции по заполнению документов и правильному распределению доходов на покупку квартиры, чтобы получить максимальную налоговую выгоду.

Что такое Соглашение о распределении доходов?

Соглашение о распределении доходов – это документ, который заключается между супругами или супругами и иными лицами, которые планируют приобрести жилье. В этом документе определяются правила распределения доходов для покупки квартиры.

Соглашение заполняется по следующим правилам:

- определяются доли в процентах, которые будут распределены между супругами;

- указываются имена супругов или лиц, желающих приобрести жилье, а также их паспортные данные;

- определяется стоимость квартиры, которую планируется приобрести.

Для получения налогового вычета на покупку жилья необходимо подать заявление в налоговую инспекцию с указанием суммы, которую планируется распределить между супругами. При этом документы, подтверждающие покупку жилья, не потребуются. Вычет можно получить как только будет заполнена декларация 3-НДФЛ за год основного распределения доходов.

Если соглашение заключается между супругами, то вычет распределяется между ними поровну. Если соглашение заключается между лицами, которые не являются супругами, то вычет распределяется в соответствии с долями, указанными в соглашении.

Полученные деньги можно использовать на покупку жилья или на погашение кредита по ипотеке.

Преимущества Соглашения о распределении доходов

Соглашение о распределении доходов между супругами – это отличный вариант для тех, кто планирует купить жилье. Какие преимущества оно может предоставить?

- На получение налоговых вычетов не потребуется 3-НДФЛ. При распределении доходов между супругами, вычеты будут начисляться на основании доходов, которые были получены супругами в текущем году.

- Заполнение документов по Соглашению не займет много времени. Оно заполняется только один раз, после чего его можно использовать для получения налоговой выгоды вплоть до покупки первой квартиры.

- При подаче заявления на налоговый вычет, не потребуются дополнительные документы. Достаточно будет предоставить Соглашение о распределении доходов и налоговую декларацию.

- Супруги могут распределить не только основной доход, но и выплаты по ипотеке и проценты. Это дает возможность оптимизировать доходы и получить максимальный налоговый вычет.

- Последующие года не потребуются повторных действий в отношении Соглашения. Оно действительно до момента покупки первой квартиры, после чего супруги могут заключить новое Соглашение, если потребуется.

- Правила Соглашения устанавливаются самостоятельно. Это значит, что супруги могут регулировать долю доходов, которая будет отведена на покупку жилья, исходя из своих потребностей.

Как видите, Соглашение о распределении доходов дает множество преимуществ в покупке жилья. Не упустите возможность использовать налоговые вычеты для накопления денег на первую квартиру вместе со своим супругом.

Налоговые вычеты при покупке квартиры

При покупке квартиры супругами между ними возникает вопрос, как распределить налоговую выгоду. Правила такие: только один из супругов может получить налоговый вычет на первую ипотеку. Для его получения потребуется заполнить заявление налогового вычета и предоставить документы в налоговую инспекцию.

Не все знают, какие документы и в какой форме нужно подать на налоговый вычет. Первой необходимой формой является 3-НДФЛ. Оно заполняется каждым из супругов по раздельности. После этого можно подать заявление на получение налогового вычета.

При распределении денег нужно учитывать, что только 13% процентов от суммы ипотечных выплат могут быть использованы для получения вычета. Последующие выплаты также могут быть использованы для получения налоговых вычетов, если супруги договорились об этом при распределении налоговой выгоды между собой.

Как правило, для получения налогового вычета при покупке квартиры потребуется самое первое заявление, которое подают супруги совместно. При этом следует учесть, что если один из супругов уже получил налоговый вычет при покупке квартиры, то только второй супруг может получить налоговый вычет на последующие части ипотечных выплат.

Как получить налоговый вычет при покупке квартиры?

При покупке квартиры можно получить налоговый вычет. В первую очередь, нужно знать правила и условия получения этого вычета.

Супруги могут распределить налоговую выгоду между собой при наличии официального брака и при условии, что квартиру покупают в совместной собственности. Какие проценты основного ипотечного долга между супругами уже были распределены при регистрации права собственности, придется проверять индивидуально, так как правила распределения могут отличаться в зависимости от региона.

Чтобы получить налоговый вычет, нужно подать заявление в налоговую инспекцию и предоставить необходимые документы, такие как 3-НДФЛ и документы на квартиру. При подаче заявления на получение вычета, вы должны указать сумму вычета, которую планируете получить.

На следующие годы потребуется заново заполнять заявление для получения налогового вычета. Оно необходимо только при первой покупке квартиры. Деньги, которые получите в качестве вычета, можно использовать для погашения долга по ипотеке и для последующих целей.

На что можно распределить деньги? Можно распределить налоговый вычет между супругами, чтобы получить большую выгоду, либо использовать ее только для себя. Выбор за вами и ваших финансовых целей.

Размер налогового вычета при приобретении жилья

Правила получения налогового вычета при приобретении квартиры регламентированы Законом РФ «О налоге на доходы физических лиц».

На получение вычета могут претендовать только супруги, которые приобретают квартиру в собственность (или долю в квартире) в первый раз. Последующие приобретения не учитываются.

Чтобы получить налоговый вычет, необходимо заполнить заявление на имя инспекции Федеральной налоговой службы, в которой обосновать причину распределения основного вычета между супругами. Также необходимо предоставить документы, подтверждающие факт приобретения квартиры.

Вычет распределяется между супругами в процентном соотношении, которое определяется самими супругами, однако сумма не может превышать потраченных на ипотеку денег и уплаченных процентов по займу за год.

В заявлении указывается размер налогового вычета для каждого супруга (но не более установленной величины), в соответствии с процентным соотношением, и какие документы потребуются для подтверждения затрат.

НПО заполняется только на тот год, в котором была приобретена квартира. Заявление можно подать по окончанию года, в котором приобретена квартира, но не позднее 1 апреля следующего года.

Вычет размером до 260 000 рублей может быть использован только на уменьшение налоговой базы по налогу на доходы физических лиц. Если налоговая база налогоплательщика не превышает размер полученного дохода, вычет можно использовать только частично. При этом сумма налоговых вычетов, полученных супругами, не может превышать их совокупного налогового дохода налогового года.

Получение вычета по ипотеке: пошаговое руководство

Для получения налогового вычета по ипотечным выплатам необходимо соблюдать определенные правила и предоставить соответствующие документы. Рассмотрим процедуру пошагово:

Шаг 1: Заполнение первой налоговой декларации

Если вы только начали выплачивать ипотеку, то в первой налоговой декларации нужно указать данные об основном месте работы и заполнить графу «3-НДФЛ». В последующие годы делать это уже не потребуется.

Шаг 2: Сбор необходимых документов

Для получения налогового вычета на ипотеку необходимо собрать следующие документы:

- Копию договора ипотеки или справку из банка

- Выписку из реестра платежей за прошлый год

- Квитанцию об оплате за последние 12 месяцев

- Копию свидетельства о собственности на недвижимость

Шаг 3: Подача заявления в налоговую инспекцию

Заявление о получении налогового вычета на ипотеку можно подать в налоговую инспекцию после окончания года выплаты. Но если у вас уже есть все необходимые документы, можно подать заявление и раньше.

Шаг 4: Получение вычета и распределение между супругами

После рассмотрения заявления налоговой инспекцией и получения права на вычет, можно распределить его между супругами, если это было уточнено в заявлении. Также можно запросить выплату вычета в виде процентов по ипотеке.

Важно знать!

Получить налоговый вычет можно только за тот период, в который вы реально выплачивали ипотеку. Также стоит учитывать, что не все выплаты по ипотеке подходят для получения вычета, поэтому перед подачей заявления лучше уточнить, какие именно выплаты можно засчитать.

Как подготовить документы для получения налоговых вычетов

Для получения налогового вычета по основному месту жительства необходимо заполнить 3-НДФЛ. При подаче заявления на получение вычета на ипотеку или на распределение доходов между супругами потребуются только приложения к заявлению.

Основное требование для получения вычета – это распределение доходов на покупку квартиры между супругами. При этом можно распределить какие-то проценты, а не только полную сумму.

- На первой стадии необходимо установить правила распределения совместных доходов на покупку квартиры.

- Заполнение заявления с приложениями и его подача в налоговую инспекцию.

- Распределение денег и выполнение последующих выплат в соответствии с договоренностью между супругами.

- После получения налогового вычета можно перейти к процедуре оформления документов на покупку квартиры.

Как оформить заявление на получение налоговых вычетов

Для получения налогового вычета по основному месту работы, необходимо подать заявление в инспекцию налоговой службы. Документы для подачи заявления могут потребоваться только в процессе его рассмотрения.

Для распределения налоговых вычетов по выплатам по ипотеке, требуется подача заявления в налоговую инспекцию. Для заполнения заявления потребуется 3-НДФЛ и документы, подтверждающие оплату ипотеки.

Если налоговый вычет распределяется между супругами, то для подачи заявления на получение вычета по основному месту работы необходимо иметь не только 3-НДФЛ, но и документы, подтверждающие соответствующий доход каждого супруга.

При распределении налоговых вычетов по выплатам по ипотеке, необходимо предоставить в налоговую инспекцию документы о процентах по ипотеке для последующих выплат.

После подачи заявления оно обрабатывается налоговой инспекцией, и если все правильно оформлено, деньги можно получить уже в течение 30 дней.

Не забудьте про правила распределения доходов на покупку квартиры при получении налоговых вычетов!

- Для распределения доходов на покупку квартиры между супругами необходимо оформить договор или соглашение;

- Вычет может быть предоставлен только на сумму затрат на покупку квартиры, но не более 2-х миллионов рублей;

- Распределение суммы между супругами должно быть пропорциональным и должно быть указано в заполненном договоре.

Сроки получения налоговых вычетов

При распределении доходов на покупку квартиры в ипотеке необходимы налоговые вычеты. Для их получения потребуются определенные документы и правила.

Первой и основной для получения налоговых вычетов является подача заявления. На подачу заявления у супругов есть не более года с момента выплаты процентов по ипотеке. Заявление заполняется налоговой инспекцией и в нем указываются какие суммы и на каких условиях будут распределены для получения налогового вычета.

Последующие действия будут зависеть от того, как было заполнено заявление. Если заявление заполнено правильно, то только за несколько дней налоговая инспекция переведет деньги на счет. Если же заявление не было заполнено правильно, то потребуется дополнительное время для исправления ошибок.

Для получения налоговых вычетов супругами необходимо предоставить налоговую декларацию налоговой инспекции. Вместе с декларацией нужно предоставить 3-НДФЛ. Получить вычет можно только по потраченной на покупку квартиры сумме.

- Для первой части выплаты по ипотеке необходимы 13 процентов от суммы, потраченной на покупку квартиры.

- Для второй части выплаты по ипотеке необходимы 12 процентов от суммы, потраченной на покупку квартиры.

- Если же вы покупаете жилье в готовом доме, то необходимо предоставить 20 процентов от суммы, потраченной на покупку квартиры.

Однако не забывайте, что сроки на получение налоговых вычетов могут отличаться от региона к региону. Поэтому необходимо заранее узнавать какие действия и документы потребуются для разработки плана распределения доходов.

Как использовать налоговый вычет: советы экспертов

Если вы планируете приобрести квартиру и хотите воспользоваться налоговым вычетом, то следует знать несколько правил и рекомендаций экспертов.

- Для получения налогового вычета на первую квартиру необходимо заполнить заявление и предоставить налоговую декларацию 3-НДФЛ.

- Приобретение квартиры должно осуществляться в течение трех лет с момента подачи заявления и налоговой декларации.

- На первой ипотеке можно получить налоговый вычет в размере до 3 миллионов рублей.

- Для распределения вычета между супругами необходимо предоставить документы, подтверждающие право на долю в квартире.

- При получении вычета необходимо учитывать налоговые обязанности на следующие года и возможную переплату.

- При разделе имущества между супругами, вычет можно использовать только один раз.

Важно понимать, что для получения налогового вычета потребуются определенные документы и выплаты. Если вы все правильно оформите и соберете необходимые документы, то вам не потребуется возвращать полученный вычет в налоговую инспекцию в последующие года.

Как правильно выбрать квартиру, учитывая налоговый вычет

Если вы планируете использовать налоговый вычет для покупки квартиры, то необходимо знать, как правильно выбрать жилье под эти цели.

Документы и заявление на налоговый вычет

Для того чтобы получить налоговый вычет, необходимо заполнить заявление и предоставить все необходимые документы, включая 3-НДФЛ за последние годы. Также для вычета могут потребоваться дополнительные документы в зависимости от правил инспекции.

Распределение денег между супругами

Если квартира приобретается супругами, необходимо решить, как будет распределен основной налоговый вычет между ними. В зависимости от этого, можно получить больше выплат или проценты для одного из партнеров.

Выбор квартиры

- При выборе квартиры нужно учитывать не только бюджет, но и наличие возможности получения налогового вычета.

- Квартира должна соответствовать требованиям для получения налогового вычета, например, должна быть новостройкой.

- Также следует учесть, что налоговый вычет можно получить только один раз в жизни, поэтому следует выбирать жилье, которое будет соответствовать всем потребностям.

Использование налоговых вычетов при покупке квартиры – это хороший способ сэкономить деньги. Но для этого нужно правильно подготовиться и выбрать жилье, которое соответствует всем необходимым требованиям.

Как наилучшим образом использовать налоговый вычет

Для получения налогового вычета необходимо знать правила его получения и заполнения соответствующих документов. Прежде всего, необходимо заполнить заявление на получение вычета и представить его в налоговую инспекцию вместе с документами, подтверждающими расходы на покупку квартиры.

Важно понимать, что налоговый вычет может быть использован только в том случае, если он еще не был использован ранее. На получение вычета имеет право только один из супругов. Вычет можно использовать только для социальной ипотеки первой категории.

Для распределения налоговых вычетов между супругами необходимо заполнить отдельную форму. Распределение процентов можно определить самостоятельно, но необходимо учитывать, что после подачи документов на получение вычета уже нельзя изменить процентное соотношение.

После получения вычета его можно использовать по своему усмотрению. В случае, если на получение ипотеки потребуется существенное количество денег, налоговый вычет можно использовать для выплат по ипотеке. Если же заемщик уже выплачивает ипотеку, то вычет можно использовать для досрочного погашения кредита.

Первоначальный этап получения вычета является самым важным. Необходимы правильно заполненное заявление и все необходимые документы. В случае неправильного заполнения документов налоговый вычет не будет начислен. После получения налогового вычета он может быть использован по своему усмотрению.

Ошибки при использовании налогового вычета

Использование налогового вычета при покупке квартиры позволяет существенно снизить затраты. Однако, при заполнении документов и подаче заявления могут возникнуть ошибки, которые могут стать причиной задержки или отказа в получении вычета. Чтобы избежать неприятностей, необходимо знать правила и последующие действия после подачи документов.

- Несоответствие размера вычета и фактической выплаты. Для получения налоговой выгоды необходимо распределить доходы между супругами таким образом, чтобы проценты распределения соответствовали размерам выплат за ипотеку. Если вы оформляете вычет на общую сумму, то возможно, что вы и ваш партнер потеряете налоговую выгоду.

- Ошибка при заполнении 3-НДФЛ. Допускаются ошибки при заполнении документов: указание неверного наименования работодателя, несоответствие удержания по налогам и т.д. Ошибка в документе, заполненном на работника, приводит к отказу в получении вычета.

- Отсутствие документов. При подаче заявления на вычет обязательно приложите все документы, подтверждающие фактические затраты на ипотеку за предыдущие годы. Если вы не предоставите полный пакет документов, инспекция может отказать в начислении вычета.

- Неправильный срок для подачи документов. Вычет на содержание жилья подается только для недвижимости, на которую производились выплаты в этом году. Отложить документы можно только на следующий год, потребуется новое заявление и подача новых документов.

Чтобы избежать ошибок и получить налоговую выгоду, при заполнении документов следует быть максимально внимательным и точным. Несоблюдение правил может привести к отрицательным последствиям, таким как разрушение распределения основного дохода между супругами, отказ в получении вычета, задержки в начислении налоговой выгоды и т.д.